文/杨逸林

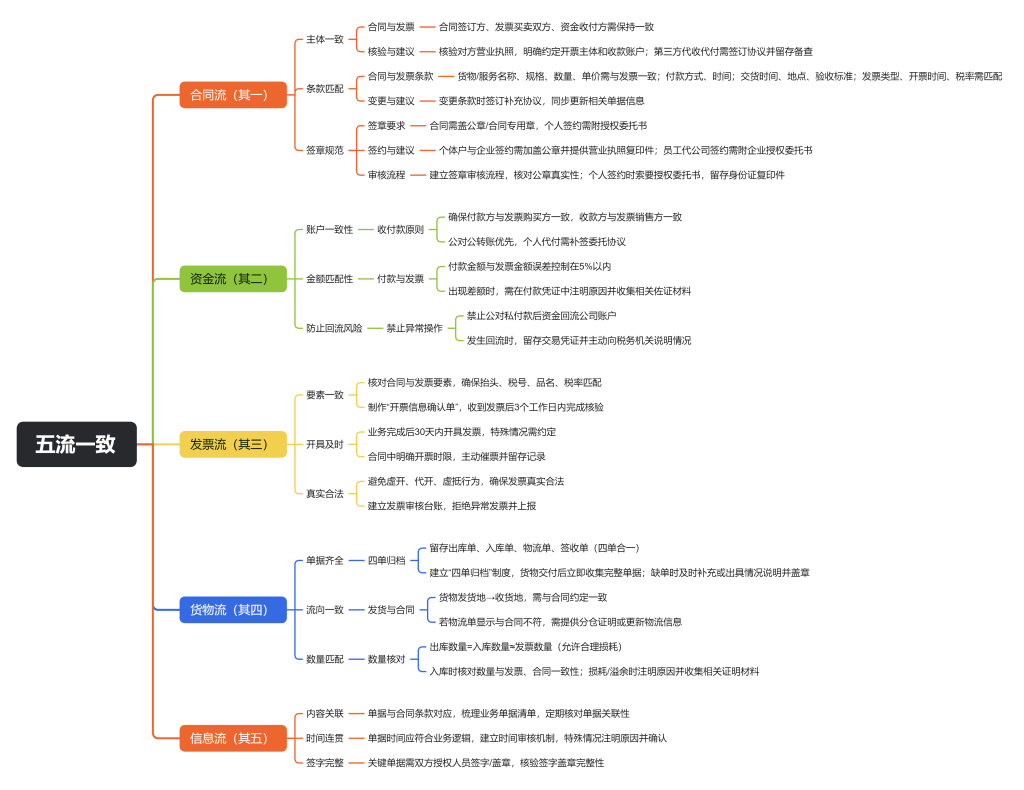

五流一致

过去,我们强调合同、资金、发票的一致,即“三流一致”。

随着金税五期和全电发票的落地,税务机关的监控触角延伸到了采购、运输、仓储、生产、销售等神经末梢。

税务监管不再只看账面,可以通过发票系统、银行流水、物流数据、甚至业务系统接口进行交叉比对。

一、什么是五流一致?

“五流一致”,是在三流的基础上,增加了货物流与信息流,指的是以下五个维度的深度耦合:

合同流:谁和谁做生意?(主体明确,权利义务对应)

资金流:钱从哪来,去往哪里?(必须是合同双方的收付)

发票流:谁给谁开票?(品名、金额、主体与合同严格对应)

货物流:东西真的运到了吗?(送货单、入库单、物流单据完整)

信息流:业务逻辑闭环了吗?(询价、订单、确认函等痕迹证明业务真实)

是对企业一笔业务从发生到结算、从执行到入账的完整闭环要求。

简单来说就是:对应。各个环节,所有业务关键信息都要对得上。

- 合同双方,要和收/付的人一致;

- 发票的抬头、内容,要和合同、货物一致;

- 送货和收货的人,要和合同、钱的流向一致。

监管部门看的不是某一个“点”,而是这五条线能否互相印证、逻辑自洽。

二、为什么“三流”不够了?

核心原因是,三流没完全覆盖“业务真实的痕迹链”。

比如企业采购原材料,有合同、付款、发票,但没有询价记录、入库验收单、生产领用记录等——哪怕三流一致,也没法证明这笔采购是为了真实生产,可能是为了虚增成本少交税。

金税五期要的是“业务全链路可追溯”,三流只能证明 “钱票合同对得上”,补不了货物流的 “交付凭证” 和信息流的 “逻辑痕迹”,无法满足监管要求。

很多财务朋友跟我说,现在签合同、开发票都战战兢兢,就怕哪一流对不上。其实没必要这么紧张——五流一致的核心是“合理匹配”,不是“机械对应”。

比如总分公司之间代收代付,只要签个正规的委托协议,写清楚谁委托谁、代收多少、责任怎么分,资金流和合同流不一致也合规。

还有小批量多频次的采购,攒一批合并开票没问题,前提是每笔订单的验收单、物流单都留好,能追溯到具体货物。

很多违规,都是“瞎搞”——比如私户收公款、发票开的货和发的货不一样、仅凭一张收据就开出发票,这些是税务重点盯的。

“五流”其实并不复杂,拆成合同、资金、发票、货物、信息这五块,每块抓重点,操作起来很简单。

三、合同流(其一)

明确买卖双方权利义务,证明业务的真实意图,是其他四流的起点。

1、主体一致

合同签订方 = 发票买卖双方 = 资金收付方。

比如,A公司(采购方)与B公司(销售方)签合同,不能让C公司开增值税发票,也不能让B公司老板个人收货款。

建议:签约前可以核验对方营业执照,明确约定“开票主体、收款账户为合同签约方”;若需第三方代收代付,需签订三方代收代付协议并留存备查。

2、条款匹配

- 货物/服务的名称、规格、数量、单价(和发票一致);

- 付款方式、时间;交货时间、地点、验收标准;

- 发票类型、开票时间、税率。

建议:合同条款可以标注“与后续发票、发货单据保持一致”。变更条款时签订补充协议,同步更新相关单据信息。

3、签章规范

需盖公章/合同专用章,个人签约需附授权委托书。

个体户与企业签合同,需加盖个体户公章+提供营业执照复印件;员工代公司签约,需附企业授权委托书(避免“个人签字=公司担责”纠纷)。

建议:建立签章审核流程,核对公章真实性;个人签约时主动索要授权委托书,留存签约人身份证复印件。

四、资金流(其二)

记录款项收付轨迹,验证业务结算的真实性,构成“合同→发货→付款”的闭环。

核心是,谁收货,谁付款;谁收款,谁开票。

1、账户一致

付款方=发票购买方,收款方=发票销售方(公对公优先)。

比如,甲公司向乙公司采购,不能由甲公司法人个人向乙公司股东私户转账;若确需个人代付,需补“委托付款协议”(注明代付原因+公司追认)

建议:优先采用公对公转账,合同中明确标注双方对公账户信息;发生代付代收时,3个工作日内补签委托协议并由双方盖章确认。

2、金额匹配

付款金额与发票金额误差≤5%(合理尾差及变更事项)。

比如,合同金额100万,因质量扣款2万,实际付款98万:需在付款凭证中注明“质量扣款”,并留存乙方确认单(避免被认定为“资金流异常”)。

建议:付款前核对发票金额与合同金额;出现差额时,在付款凭证备注原因,同步收集对方确认函、扣款协议等佐证材料

3、无回流风险

禁止“公对私付款后又转回公司账户”的异常操作。

比如,丙公司付丁公司100万货款,丁公司收款后又转私户给丙公司法人:属于典型“资金回流”,可能被税务认定为“虚开发票”。

建议:建立资金流向审核制度,禁止异常转账;若不慎发生回流,立即留存完整交易凭证,主动向税务机关说明情况并整改

五、发票流(其三)

是税务的“合法凭证”,记录应税行为,作为增值税抵扣、企业所得税税前扣除的核心依据。

1、要素一致

抬头、税号、品名、税率需与合同/资金流完全匹配。

比如,合同是“咨询服务”(税率6%),发票不能开“销售货物”(税率13%);购买方是“XX有限公司”,发票抬头不能写“XX工作室”。

建议:开票前核对合同、付款信息,制作“开票信息确认单”由对方签字确认;收到发票后,3个工作日内完成要素核验,有误立即退回重开。

2、开具及时

业务完成后30天内开具(特殊情况需约定)。

建议:合同中明确开票时限,业务完成后主动催票并留存催票记录(邮件、微信等);逾期未开票的,协商签订延期开票协议并明确抵扣/扣除方案。

3、真实合法

无虚开、代开、虚抵行为(税务稽查重点)。

建议:建立发票审核台账,确保“票货/服务一致”;拒绝任何虚开、代开要求,若收到异常发票,立即上报并做进项税额转出。

六、货物流(其四)

是业务的“实物凭证”,记录货物/服务转移轨迹,证明实际交付。

1、单据齐全

留存出库单、入库单、物流单、签收单(四单合一)。

建议:建立“四单归档”制度,货物交付后立即收集完整单据;发现缺单时,及时向合作方索要补充,无法补充的出具情况说明并盖章。

2、流向一致

货物发货地→收货地,需与合同约定一致。

比如,合同约定“癸工厂(上海)发货至壬公司(杭州)”,物流单显示“发货地广州”:需提供癸工厂在广州的分仓证明(否则可能被认定为“代发货物=虚开”)

建议:签约时明确发货地、收货地;若需变更发货地,签订补充协议并要求对方提供分仓/委托发货证明,同步更新物流信息。

3、数量匹配

出库数量=入库数量≈发票数量(允许合理损耗)。

比如,发票开“100吨水泥”,入库单显示“99.5吨”:需在入库单注明“运输损耗0.5吨”(附物流损耗证明),否则差额部分可能无法税前扣除。

建议:入库时核对数量与发票、合同一致性;出现损耗/溢余时,在入库单注明原因,收集物流损耗证明、对方确认函等材料,作为税前扣除依据。

七、信息流(其五)

1、内容关联

订单、确认单、验收单需与合同条款对应。

建议:梳理业务全流程单据清单,确保每份单据都能对应合同条款;定期核对单据关联性,发现偏差及时补充说明材料。

2、时间连贯

单据时间需符合业务逻辑(先订单→再执行→最后验收)。

比如,服务验收单日期是2024年10月,订单日期却是2024年11月:属于“时间倒挂”,税务稽查时无法解释业务真实性。

建议:建立单据时间审核机制,按业务流程先后顺序归档;若因特殊情况出现时间偏差,在单据中注明原因并由双方签字确认。

3、签字完整

关键单据需双方授权人员签字/盖章。

建议:明确各单据的签字盖章要求,索要对方授权人员名单;收到单据后核验签字/盖章完整性,不完整的退回补充,避免无效单据。

八、五流不一致的风险

1、税务风险:偷税漏税定性+高额处罚

这是五流不一致最直接、最严重的后果,也是税务机关重点稽查的方向。

增值税进项税抵扣被驳回,抵扣的进项税会被要求全额转出,还需补缴税款和滞纳金;

涉嫌虚开增值税发票罪,企业负责人和直接责任人可能承担刑事责任,刑期最高可达无期徒刑;

五流不一致的成本费用,会被认定为“与生产经营无关”或“凭证不完整”,不得在企业所得税税前扣除,多缴税款。

2、法律风险:合同无效+民事纠纷

合同效力被否定。一旦发生纠纷,法院可能认定合同实际履行方与签约方无关联,或合同存在“通谋虚伪意思表示”。

引发货款纠纷、发票纠纷、产品质量纠纷。购货方以“未收到合规发票”为由拒付尾款。

3、企业经营风险:资金安全+信用受损

资金被截留或挪用。如果代收代付方与企业无可靠关联,或缺乏严格的资金监管协议,资金可能被截留、挪用,导致企业资金损失。

企业信用评级下降。税务信用等级降至D级,被列入“重点监控对象”,发票领用受限、出口退税暂停;工商信用污点影响企业招投标、银行贷款、政府补贴申请等经营活动。

内部管理风险。财务核算失真,管理层无法准确掌握企业真实经营状况,做出错误决策。

九、如何落地五流一致?

第一步:理流程、明分工,责任到人

把公司核心业务(比如采购、生产、销售)全流程画出来,重点明确 “五流” 对应的关键节点和责任人:

比如,采购业务:谁对接供应商谈合同(合同流负责人)、谁跟进货物入库 / 验收(物流负责人)、谁申请付款(资金流申请人)、谁接收发票并审核(发票流审核人)、谁同步这些信息到财务(信息流同步人);

销售业务:谁签销售合同、谁安排发货 / 提供服务、谁跟进回款、谁开具发票,每个环节都要明确 “具体对接人 + 审核人”,避免后续出现问题互相推诿。

第二步:规范制度建设

制度不用复杂,重点是 “能落地、好执行”,核心包含 3 个关键点:

单据审核流程:明确每个环节需要提供的单据(比如采购要附 “合同 + 入库单 + 验收单 + 发票”,销售要附 “合同 + 发货单 + 回款凭证”),以及单据的审核顺序(比如先业务部门审核,再财务部门复核);

异常处理机制:比如合同变更、付款延迟、发票红冲这些情况,该走什么审批流程、谁来决策、多久内处理完毕,都要写清楚,避免临时手忙脚乱;

责任追究规则:如果因为个人原因导致五流不一致(比如漏传信息、审核不严),明确对应的处罚措施(比如绩效扣分、书面警告),倒逼大家重视流程。

第三步:信息及时同步

很多五流不一致的问题,根源就是跨部门信息不同步:业务部门签了补充合同没告诉财务,财务按原合同开了发票;仓库收了货没及时录入系统,财务付款时没核对入库信息……

所以一定要建立固定的信息同步机制:

- 日常同步:在ERP或共享表格记录关键信息,实时更新,谁更新谁签字,方便追溯;

- 定期同步:每周开 10 分钟跨部门例会,让业务、采购、仓库、财务负责人同步最新情况;

- 紧急同步:遇到合同变更、发票红冲、物流异常等紧急情况,第一时间同步相关人员,避免信息滞后导致错误。

![表情[chi]-寻找资源网](http://www.seekresource.com/wp-content/themes/zibll/img/smilies/chi.gif)

暂无评论内容